Der Steuerklassenwechsel nach der Scheidung

Stellt ein Ehepaar fest, dass die Ehe gescheitert ist, sind bei einer Trennung zahlreiche Fragen aufgeworfen: Was passiert mit der Ehewohnung bzw. dem Haus? Wer zahlt wem wie viel Unterhalt? Wer bekommt den Hausrat? Doch auch finanzielle Belange sind dringend zu beachten. Mögliche Leistungen wie Trennungsunterhalt und Kindesunterhalt müssen vor der Scheidung erläutert werden. Im Folgenden lesen Sie, wie sich der Steuerklassenwechsel nach der Trennung gestaltet.

Das Wichtigste in Kürze: Steuerklassenwechsel nach der Scheidung

Ein Wechsel der Steuerklasse ist spätestens in dem Steuerjahr, welches auf das Kalenderjahr der Trennung folgt (nicht dem familienrechtlichen Trennungsjahr!), durchzuführen. Das ist häufig schon nötig, wenn die Scheidung noch nicht abgeschlossen wurde.

Beide Partner müssen zurück in Steuerklasse I wechseln, wenn sie keine Kinder haben. Sind Kinder aus der Ehe hervorgegangen, darf derjenige, dem diese zugesprochen werden, in die Steuerklasse II wechseln.

Der Wechsel erfolgt nicht automatisch. Vielmehr muss ein entsprechender Antrag beim zuständigen Finanzamt gestellt werden. Sie können einen entsprechenden Hinweis über das „Formular zum dauernden Getrenntleben“ übermitteln.

Der Steuerklassenwechsel – Zum Wahlrecht nach einer Trennung

Vorsicht!

Es gibt einen Unterschied zwischen der steuerrechtlichen und der familienrechtlichen Definition des Begriffs „Trennungsjahr“:

- im Familienrecht: Der Zeitraum im Umfang von mindestens 12 Monaten nach Trennungsdatum – das Trennungsjahr im weiteren Sinne (i.w.S.) – soll nachweisen, dass die Ehe tatsächlich gescheitert ist. Das Scheidungsverfahren kann eingeleitet werden (Ausnahme: Härtefallscheidung).

- im Steuerrecht: Hier ist das Trennungsjahr im engeren Sinne (i.e.S.) definiert als das Kalenderjahr, in dem die Trennung stattfand.

Beispiel: Die Parteien A und B beschließen die Trennung am 12.03.2015. Das Trennungsjahr i.w.S. läuft ab am 12.03.2016. Das Trennungsjahr i.e.S. Definition endet mit dem 31.12.2015.

Nutzen Sie den Steuerklassenrechner für eine unverbindliche Einschätzung:

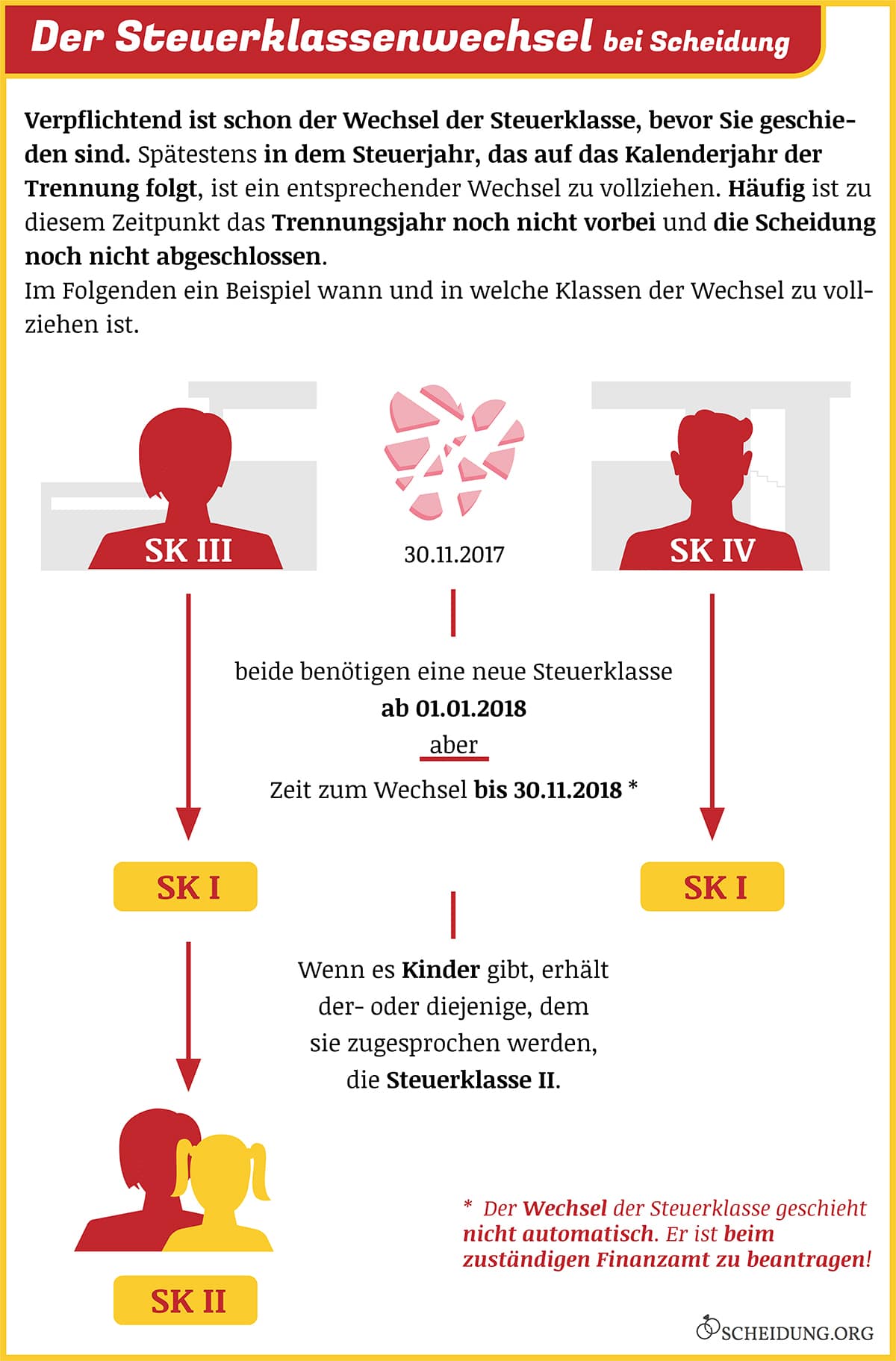

Infografik zum Steuerklassenwechsel

In der folgenden Grafik zum Steuerklassenwechsel erfahren Sie anhand eines Beispiels, bis wann Sie im Falle einer Trennung und nahenden Scheidung die Steuerklasse wechseln müssen und in welche Steuerklassen Sie wechseln können.

Welche Steuerklassen gibt es?

In Deutschland gibt es laut Finanzrecht sechs verschiedene Steuerklassen, die der Berechnung von Lohn- und Einkommenssteuer dienen. Die Steuerklassen unterscheiden sich in erster Linie in den jeweiligen Steuerfreibeträgen, d.h. dem unversteuerten Einkommensanteil.

Die Steuerklasse I ist bei ledigen Erwerbstätigen die Regel. Auch verwitwete und geschiedene Personen müssen nach Ablauf des Trennungsjahres in überwiegender Mehrheit zurück in die Steuerklasse I wechseln.

In die Steuerklasse II können lediglich alleinerziehende Arbeitnehmer wechseln. Dies jedoch auch nur dann, wenn die steuerpflichtige Person das Kindergeld bezieht und das Kind/die Kinder dauerhaft bei ihr den Hauptwohnsitz hat/haben.

Die Steuerklassen III bis V sind verheirateten Erwerbstätigen bzw. Steuerpflichtigen vorbehalten. Bei Eintritt in die eheliche Gemeinschaft können sich die Ehegatten beim Steuerklassenwechsel für eine von zwei Varianten entscheiden. Entweder sie wechseln beide in die Steuerklasse IV oder aber der besser verdienende Ehepartner wählt die Steuerklasse III.

Der schlechter verdienende Ehegatte muss in letzterem Falle dann jedoch zwangsläufig in die Steuerklasse V wechseln. Eine andere Kombination als Steuerklasse IV mit IV oder Steuerklasse III mit V ist nicht möglich. Dauerhaft getrennt lebende Ehepaare dürfen diese Kombinationen jedoch nicht wählen. Hierzu zählen neben der Trennungszeit über das Jahr der Trennung hinweg auch Ehepaare, bei denen ein Partner dauerhaft im Ausland lebt.

Steuerklasse VI wird für für alle Nebenverdienste ab dem zweiten Nebenjob erhoben. Die Besteuerung findet ab dem ersten Euro statt. Einen Steuerfreibetrag gibt es nicht.

Inhaltsverzeichnis

Überblick zu den Steuerklassen und Freibeträgen (Stand: 2025)

| Steuerklasse | Grundfreibetrag | Kinderfreibetrag + Freibetrag für Betreuungs- und Erziehungs- oder Ausbildungsbedarf | Arbeitnehmer- Pauschbetrag |

|---|---|---|---|

| I | 12.096 Euro | 4.800 Euro | 1.230 Euro |

| II | 12.096 Euro | 4.800 Euro | 1.230 Euro |

| III | 24.192 Euro | 9.600 Euro | 1.230 Euro |

| IV | 12.096 Euro | 4.800 Euro | 1.230 Euro |

| V | - | - | 1.230 Euro |

| VI | - | - | 1.230 Euro |

Steuerklassenkombinationen in der Ehezeit

Mit Eintritt in die Ehe findet der Steuerklassenwechsel beider Ehepartner statt. Im Kalenderjahr der Hochzeit selbst werden sie allerdings noch als Unverheiratete behandelt. Erst mit dem Folgejahr wird der Steuerklassenwechsel wirksam.

Die Ehegatten haben dabei die Wahl, für welche Kombination sie sich entscheiden: Steuerklasse III mit V oder Steuerklasse IV mit IV.

Für in etwa gleichverdienende Partner bietet sich der Wechsel in die Steuerklasse IV an. Tritt ein Partner in diese Steuerklasse ein, muss auch der andere Ehegatte diese Steuerklasse wählen. Eine Kombination mit anderen Steuerklassen ist nicht möglich. Der Kinderfreibetrag liegt inklusive dem Freibetrag für Betreuungs- und Erziehungs- oder Ausbildungsbedarf bei 4.800 Euro (Stand 2025). Da die Ehepartner jedoch in der Regel gemeinsam wirtschaften, addieren sich die Freibeträge wieder und ergeben denselben Wert, den Steuerklasse IV hat.

Unterscheiden sich die Gehälter beider Ehegatten stark, kann sich der besser verdienende für die Steuerklasse III entscheiden. Der andere, geringer verdienende (oder auch arbeitslose) Gatte muss dann jedoch die Änderung zur Steuerklasse V vollziehen. Eine andere Wahl bleibt ihm nicht.

Durch die höheren Grund- und Kinderfreibeträge bleibt dem Besserverdiener am Ende mehr Netto vom Brutto. Der Steuersatz und erhöhte Lohnabzug des Geringverdieners ist dabei wesentlich höher als bei anderen Steuerklassen. Doch der Nachteil, der ihm daraus entsteht, wird durch die günstigeren Konditionen bei der gemeinsamen steuerlichen Veranlagung des Ehegatten ausgeglichen. Grundannahme ist dabei die Wirtschafts- und Lebensgemeinschaft der Ehepartner. Beide Partner profitieren insgesamt vom Splittingtarif.

Zum Vorteil des Ehegattensplittings

Bei der ehelichen Zusammenveranlagung wird das Einkommen beider Ehepartner angerechnet und am Ende jeweils zur Hälfte aufgeteilt. Beide Ehepartner werden damit als Lebensgemeinschaft behandelt. Auch Rückzahlungen und Nachzahlungen werden in diesem Falle auf beide Ehepartner verteilt. Ehepaare profitieren damit von dem insgesamt günstigeren Splittingtarif.

Doch welche Steuerklasse gilt nach einer Trennung? Hierzu soll Ihnen im Folgenden Aufschluss gegeben werden.

Der Steuerklassenwechsel bei Trennung

Entscheiden sich die Parteien, die Ehe zu beenden und fortan getrennte Wege zu gehen, ist auch in steuerlicher Hinsicht viel zu beachten. Besonders in der nachehelichen Zeit brechen in vielen Punkten Streitigkeiten aus: Wer bekommt das Haus? Wem gehört das Auto? Wer bekommt den Hund? Auch, und insbesondere, gibt es auch viele finanzielle Überlegungen wie Trennungs- und Kindesunterhalt, die zu umfangreichen Auseinandersetzungen führen.

In aller Regel bietet sich die Beratung durch einen Scheidungsanwalt an. Da im Falle einer Scheidung ohnehin Anwaltszwang für das gerichtliche Verfahren herrscht, sollten sich Ehepaare zeitnah an einen Familienrechtsanwalt wenden. Er kann sie aufklären über mögliche Trennungs- und Scheidungsfolgevereinbarungen, Probleme zum Thema Unterhaltszahlungen, aber eben auch in Bezug auf steuerliche Fragen. Hier werden Sie auch über das Für und Wider von einem möglichen Steuerklassenwechsel informiert.

Erstmalig zum 30.11. eines Jahres können Ehegatten die Steuerklassenänderung bei Trennung beantragen.

Mit dem Tag der Trennung müssen die steuerlichen Fragen in mögliche Einigungen einfließen. Beide Parteien können ihre Steuerklassen im Trennungsjahr i.e.S. beibehalten. Welche Vereinbarungen können hinsichtlich der Steuerklassen getroffen werden?

Nach dem Stichtag 31.12. des betreffenden Trennungsjahres i.e.S. jedoch müssen beide Parteien zurück in die Steuerklassen I bzw. II wechseln. Vorher ist Ihnen dies bei fehlender Absprache untersagt, da dem anderen Gatten dadurch steuerliche Nachteile entstehen könnten.

Weitere Ratgeber zum Steuerklassenwechsel

Kombination Steuerklasse IV und IV

Der Steuerklassenwechsel hin zur Kombination IV und IV ist in den meisten Fällen die günstigste Variante. Es besteht jedoch auch die Möglichkeit schon im Jahr der Trennung in die Steuerklasse I zu wechseln. Die Ummeldung müssten die Ehegatten jedoch zeitgleich beim betreffenden Finanzamt vornehmen.

Wechselt nur ein Ehegatte in die Klasse I, ohne dies dem anderen mitzuteilen, entsteht der zweiten Partei ein steuerlicher Nachteil. Das Finanzamt bemerkt nämlich den Steuerwechsel des einen und stuft den anderen in der Folge entsprechend in eine neue Steuerklasse ein. Da letzterer gegebenenfalls Nachzahlungen leisten muss, kann er im Innenverhältnis zwischen den Ehepartnern dann einen Schadenersatz fordern.

Da bei dieser steuerlichen Kombination beide Ehepartner gleich veranlagt werden, ist die Berechnung möglicher Unterhaltsansprüche im Innenverhältnis der Parteien um ein Vielfaches vereinfacht.

Eine weitere Möglichkeit ist der Steuerklassenwechsel zur Kombination III mit V. Die Berechnungsschwierigkeiten, z. B. bei der Unterhaltsberechnung, machen diesen Schritt jedoch in den seltensten Fällen sinnvoll.

Kombination Steuerklasse III und V

Entscheiden sich die Ehegatten, die Steuerklassenkombination III und V während der Ehezeit beizubehalten, gilt Folgendes: Da dem geringer verdienenden Ehepartner ein steuerlicher Nachteil aus der höheren Besteuerungsklasse entsteht, müsste für die Trennungszeit eine Vereinbarung getroffen werden. Der Geringverdiener darf ohne Zustimmung des anderen Gatten nicht einfach den Steuerklassenwechsel zu I oder II beantragen.

Der Besserverdiener kann in der Steuerklasse III bis zu 13.805 Euro an geleisteten Unterhaltsleistungen als Sonderausgaben absetzen (Stand 2025). Das sogenannte Realsplitting ist nur mit Zustimmung des Partners möglich. Zu den Leistungen zählen dann nicht nur finanzielle, sondern auch Naturalleistungen (§ 10 Abs. 1 EStG) wie geleistete Krankenkassenbeiträge oder Mietrecht. Der letzte Punkt bezieht sich auf die Erteilung eines Wohnrechts in der im alleinigen Eigentum befindlichen Wohnung und den dafür veranschlagten Mietzahlungen, die erlassen sind.

Der unterhaltsberechtigte Ehegatte muss dem Realsplitting zustimmen, wenn der Unterhaltsverpflichtete der Verpflichtung zustimmt, den daraus sich ergebenden, finanziellen Nachteil auszugleichen. Die auszugleichenden finanziellen Nachteil bei Trennung sind: Steuernachteile, höhere Krankenkassenbeiträge und der Entzug öffentlicher Leistungen. Bei der Steuererklärung mit einzureichen ist Anlage U.

Der Geringverdiener muss den geleisteten Unterhalt hingegen voll steuerlich absetzen. Dadurch entsteht ihm auch durch die höhere Besteuerung ein wesentlicher Nachteil. Es bietet sich in diesem Falle an, dass der Partner mit der Steuerklasse III gegenüber dem Finanzamt eine Erklärung abgibt (Anlage U), die der schlechter verdienenden Partei den Steuererlass ermöglicht.

Folglich muss auf den erhaltenen Unterhalt keine Steuer mehr geleistet werden. Wird die Zustimmung nicht erteilt, kann der Unterhaltsberechtigte eine finanzielle Entschädigungsleistung im Innenverhältnis der Ehegatten fordern. Diese Leistungen können im Rahmen des Ehegattenunterhalts Berücksichtigung finden.

Die Ehepartner sind auch mit Trennung verpflichtet, die für beide Seiten günstigste steuerliche Vereinbarung zu treffen.

Durch die umfassenden Probleme bei der Berechnung der gegenseitigen Ansprüche der Ehepartner im Innenverhältnis – und die möglichen Verzerrungen bei der Unterhaltsberechnung – in der Steuerklassenkombination III mit V bietet sich in den meisten Fällen entweder der Wechsel zu IV mit IV oder aber gleich der Wechsel in die Steuerklassen I oder II an.

Die gemeinsame steuerliche Veranlagung

Generell ist die gemeinsame Veranlagung im Jahr der Trennung anzustreben, sofern durch die Kombination der Steuerklassen III und V eine Benachteiligung einer Partei entsteht. Die gemeinsame Veranlagung hat den Vorteil, dass beiden Ehepartners der sogenannte Splittingtarif zugute kommt, der in der Regel wesentlich günstiger ist, als der Tarif bei der getrennten Veranlagung.

Zur Vereinfachung bietet sich die gemeinsame steuerliche Veranlagung beider Parteien für das Jahr der Trennung an. Der Partner, der Steuerklasse III besitzt, sollte bei der Festlegung des Unterhalts darauf bestehen, dass eine Vereinbarung mit dem anderen Partner während des Jahres der Trennung getroffen wird, wonach eine gemeinsame Veranlagung bei der Einkommenssteuer vorgesehen ist. Dies sollte sodann in einen möglichen Unterhaltsvergleich einfließen, in dem darüber hinaus auch Entscheidungen festgelegt sind, wie mit Steuerschulden und -rückzahlungen umgegangen werden soll. Bei der Verweigerung der gemeinsamen steuerlichen Veranlagung gilt eine Schadenersatzpflicht.

Zu beachten ist, dass bei der gemeinsamen Veranlagung der Ehepartner auch beide im Außenverhältnis zum Finanzamt als Gesamtschuldner auftreten. Bei der Steuerrückzahlung hingegen verhält es sich anders: Beide Ehepartner sind nicht Gesamtgläubiger im Außenverhältnis. Die Steuerrückerstattung wird demjenigen Partner zugute geschrieben, dem diese laut Steuererklärung zustehen. Eine jeweilige Vereinbarung zum möglichen Ausgleich muss im Innenverhältnis getroffen werden.

Steuerzahlungen können ebenfalls im Rahmen einer Absprache auf die Ehepartner aufgeteilt werden. In der Regel sind sie jedoch von demjenigen zu tragen, dem Sie im Außenverhältnis zum Finanzamt auferlegt sind. Gleiches gilt für Steuergutschriften. Diese können dann jedoch auf den Unterhalt angerechnet werden.

Generell bietet es sich an, im Rahmen einer Trennungsvereinbarung auch Absprachen zum Steuerklassenwechsel zu treffen. Erhält ein Partner keinen Unterhalt, kann von ihm nicht erwartet werden, steuerliche Nachteile durch die ungünstigere Steuerklasse bei einer Trennung hinzunehmen. Der Wechsel der Steuerklassen kann dann auch schon im Trennungsjahr vereinbart werden. Hierzu müssen beide Ehepartner zustimmen.

Der Steuerklassenwechsel nach Ablauf des Jahres der Trennung

Der Steuerklassenwechsel ist nicht erst mit rechtsgültiger Scheidung, sondern bereits mit Ablauf des Trennungsjahres i.e.S. zu vollziehen!

Nach Ablauf des Kalenderjahres, in dem die Trennung stattfand, sind beide Ehegatten verpflichtet, wieder in die Steuerklasse I bzw. II zu wechseln. Geschieht dies nicht, kann bei Entdeckung durch das Finanzamt eine Nachzahlungsforderung fällig sein.

Sind aus der Ehe Kinder hervorgegangen, darf der alleinerziehende Ehepartner in die Steuerklasse II wechseln. Voraussetzung ist dann jedoch, dass dieser das Kindergeld erhält und das Kind/die Kinder bei ihm hauptwohnsitzlich gemeldet ist/sind. Ausschlaggebend für die Einstufung in Klasse II ist ferner der Hauptwohnsitz des Kindes zum Stichtag 31.12. des Trennungsjahres i.e.S.

Ist die Scheidung noch nicht rechtskräftig, gilt für die Ehepartner dennoch in den meisten Fällen eine getrennte steuerliche Veranlagung, sofern kein Realsplitting vereinbart wurde. Der Wechsel der Steuerklasse sollte bereits zum 31.12. des Trennungsjahres erfolgt sein.

Neben den steuerrechtlichen Entscheidungen gibt es zahlreiche Aspekte, die bei der Vermögensauseinandersetzung zu beachten sind.

(48 Bewertungen, Durchschnitt: 4,21 von 5)

(48 Bewertungen, Durchschnitt: 4,21 von 5)

Hallo Scheidung.org Team,

meine Frau und ich haben im April 2016 das offizielle Trennungsjahr begonnen (incl räumlicher Trennung). Derzeit sind wir in den Steuerklassen III/V. Wir gedenken uns im laufe des Jahres 2017 scheiden zu lassen. Mir ist noch nicht ganz klar zu wann der Steuerklassenwechsel (I/I) erfolgen muss? Zum 01.01.2017, zum Monat der Scheidung, oder können wir bis zum 31.12.2017 in der III/V bleiben?

Recht herzlichen Dank.

Hallo,

Spätestens nach der rechtskräftigen Scheidung müssen die Steuerklassen getrennt sein. Da Sie in diesem Jahr allerdings bereits das Trennungsjahr abgeschlossen haben, sollte in diesem Jahr in jedem Fall auch die Änderung der Steuerklassen beantragt werden.

Ihr Scheidung.org-Team

Wann muss man dem Finanzamt das Datum der Trennung melden?

Gehh das auch rückwirkend?

Hallo Gerald,

es kommt dem Finanzamt nicht auf den Zeitpunkt der Trennung an, sondern auf das Kalenderjahr, in dem Sie getrennt gelebt haben. Haben Sie sich z. B. am 12.04.2016 getrennt, sollten Sie ab 31.12.2016 die Änderung der Steuerklassen beantragen. Sie müssen in dem Fall ab dem 1. Januar 2017 in die anderen Steuerklassen wechseln. Dies ist jetzt auch rückwirkend noch möglich.

Ihr Scheidung.org-Team

Sehr geehrtes Scheidung. org.-Team,

ich habe mich im September 16 von meinem Mann getrennt. Über Scheidung haben wir noch nicht gesprochen. Er ist ausgezogen, meine Tochter lebt weiterhin bei mir. Um das Haus halten zu können, ist eine Freundin mit eingezogen. Kann ich jetzt trotzdem in die zwei wechseln ? weil immer die Rede davon ist, nur wenn keine weitere Erwachsene Person mit im Haushalt lebt, oder komme ich dann auch in die 1 ?

Vielen Dank

Hallo Sina,

wenn Sie glaubhaft machen können, dass Ihre Freundin nur zur Untermiete bei Ihnen wohnt, können Sie in Steuerklasse 2 bleiben. Es ist wichtig, dass Sie getrennte Kassen und getrennte Schlafzimmer haben. Ansonsten dürfte es kein Problem sein.

Ihr Scheidung.org-Team

Hallo

Ich habe mich im März 2016 getrennt

Beide haben wir IV/IV

Wir haben aber nicht die steuerklasse geändert und ich habe meine Wohnung auch als 2 Wohnung angemeldet

2017 würde ich jetzt in 1 und mein Mann in 2 wechseln dader 19 jährige Sohn noch zur Schule geht und bei ihm wohnt

Muss ich mit Strafe vom Finanzamt rechnen?

Hallo Betina,

der Steuerklassenwechsel ist in dem Kalenderjahr der Trennung noch nicht zwingend erforderlich. Erst mit dem Folgejahr muss dieser in aller Regel erfolgen. Suchen Sie ggf. Rat beim Finanzamt.

Ihr Scheidung.org-Team

bin seit 02.08.2016 in trennug lebend.muss ich ab januar die lohnsteuerklasse wechsel??was passiert wenn ich es nicht tue?? und wie ist es wenn wir es vor der scheidung anders entscheiden und es nochmal versuchen?? was ist dann mit der lohnsteuerklasse-kann ich wieder in die lohnsteuerklasse 3 zurück? bin alleinverdiener und zahle unterhalt,meine frau hat die kinder und beziehl alg.2.

Besten danke und alles gute

Hallo,

in aller Regel muss die Lohnsteuerklasse im auf das Kalenderjahr der Trennung folgende Jahr gewechselt werden. Der Steuerklassenwechsel ist noch bis zum 30. November des Kalenderjahres möglich. Wenden Sie sich an einen Anwalt, einen Steuerberater oder das Finanzamt, um Ihren Fall entsprechend klären zu lassen.

Ihr Scheidung.org-Team

Hallo,

Welche Steuerklasse habe ich im Jahr nach der Trennung zu wählen wenn ein Kind den Lebensmittelpunkt bei mir hat und das andere Kind bei der Mutter? Bis zum 31.12.16 hatte ich ein höheres Einkommen als meine Frau bin aber nun, seit dem 01.01.2017 hoffentlich nur sehr vorübergehend, arbeitslos gemeldet und habe somit auch ein geringeres Einkommen als meine Frau.

Herzlichen Dank und beste Grüße

Michael

Hallo Michael,

grundsätzlich gilt im Trennungsjahr für den erziehungsberechtigten Elternteil die Steuerklasse 2. Der andere Ex-Partner muss dann Steuerklasse 1 wählen. In Ihrem Fall müssen Sie sich einig werden, wer welche Steuerklasse annimmt, da Sie sich beide um jeweils ein Kind kümmern.

Ihr Scheidung.org-Team

Hallo,

ich bin geschieden seid 11/2016

verdiene 1000,00 € Netto und habe ein 400 € Job meine zwei kinder leben bei mir im Haushalt.

Meine frage wo ist es für mich am günstigsten rein zu gehen ,mein 400 € Job ist ja die 6 aber was mache ich mit mein Hauptjob in die 1 oder 2 ???

Hallo,

sofern Sie alleinerziehend sind, kann Steuerklasse 2 lohnenswerter sein. Nähere Informationen erhalten Sie bei einem Steuerberater oder dem Lohnsteuerhilfe-Verein.

Ihr Scheidung.org-Team

Hallo,

wir haben im Dezember die Trennung beschlossen und sind derzeit in den Steuerklassen III/V eingruppiert. Sollten wir für das nächste Jahr in IV/IV wechseln oder direkt in I/II?

Mein Mann wird in 2017 ausziehen und die Kinder werden bei mir wohnen bleiben!

Wäre der Wechsel generell noch bis zum 31.12. zu beantragen oder besser erst im Januar 2017?

Vielen Dank!

Hallo Julia,

da Sie im letzten Jahr die Trennung beschlossen, müssen Sie jetzt den Steuerklassenwechsel in I/II beantragen.

Ihr Scheidung.org-Team

Hallo,

meine Frau und ich haben uns am 17.11.2016 getrennt. Sie ist dann vorübergehend zu Freunden gezogen. Am 29.02 bin ich aus der gemeinsam angemieteten Wohnung ausgezogen. Reicht es wenn ich zum 1.1.17 die Steuerklasse auf 1 wechsele? Oder kann ich da Probleme bekommen? Welche Formulare muss ich da ausfüllen? Die vom Finanzamt haben mir gesagt „Antrag auf Lohnsteuerermäßigung“, dieses kommt mir aber etwas spanisch vor. Bis wann kann ich den Wechsel beantragen?

Hallo Kai,

Der Steuerklassenwechsel muss, wie Sie richtig sagen, nun erfolgen. Das entsprechende Formular finden Sie auf der Internetplattform des Bundesfinanzministeriums. Der Antrag auf Lohnsteuerermäßigung ist hier allerdings nicht das richtige Formular, sondern der „Antrag auf Steuerklassenwechsel“.

guten Tag,

meine Frau hat im März ausgesprochen das sie sich trennen will. im Juni ist sie dann zu einem Anwalt gegangen. Wir leben zusammen und sie arbeitet nicht und ihr Anwalt will seit August Unterhalt von mir. Sie will ausziehen und ich will das dass Kind in unserem Haus bleibt, weil das sein Lebenszentrum ist. Mein Anwalt hatte noch keine Zeit für mich, deshalb bin ich mir nicht sicher was ich machen soll. Bin ich schon im Trennungsjahr? Soll ich jetzt schon die Steuerklasse 2 beantragen? Kann ich diese ohne ihre Zustimmung beantragen? habe ich nur dafür bis zum 30.11. zeit?

Hallo Thomas,

Sie befinden sich im Trennungsjahr sobald Sie die Trennung beschließen. Anschließend müssen Sie Ihren persönlichen Hausrat trennen und getrennt leben. Dies ist auch im gemeinsamen Haus möglich, sofern Sie die Räume separieren. Bad und Küche dürfen weiterhin als Gemeinschaftsraum genutzt werden. Mit dem Kalenderjahr endet im Steuerrecht bereits auch das Trennungsjahr. Somit sollte die neue Steuerklasse bis zum 31.12.2016 beantragt werden, wenn Sie sich in diesem Jahr getrennt haben. Dies ist auch ohne Zustimmung des Ehegatten möglich.

Ihr Scheidung.org-Team

Moin,

ich habe meiner getrennt lebenden Frau Unterhalt für 2 Kinder förmlich nach Düsseldorfer Tabelle aufdrängen müssen, weil sie nicht aus der Hose kam. Nun hab ich ihr den Steuerklassenunterschied zwischen 3 und 1 auf freiwilliger Basis bezahlt. Gibt es eine gesetzliche Verpflichtung, diesen Steuerklassenunterschied seinem getrennt lebenden Ehepartner zu bezahlen? Ich habe mittlerweile Zweifel.

Hallo Ralf,

regelmäßig ist es nicht nötig, für den Steuerklassenunterschied aufzukommen.

Ihr Scheidung.org-Team

Hallo,

mein Mann und ich werden uns demnächst Trennen. Wie verhält sich es mit unseren Steuerklassen. Müssen wir diese zum 31.12.2016 wechseln?

Schöne Grüße

Theresa R.

Hallo Theresa,

in Trennung Lebende müssen nach Ablauf des Kalenderjahres ihre Steuerklassen wechseln, in dem sie sich getrennt haben. Die Antwort auf Ihre Frage lautet daher: Ja

Ihr Scheidung.org-Team

Hallo,

Ich bin seit Oktober 2015 von meinem Mann getrennt, leben aber noch in der selben Wohnung. Ich habe die lohnsteuerklasse 3 und er die 5, nun habe ich die Scheidung eingereicht und werde jetzt zum 01.11.2016 meine Lohnsteuerklasse auf die 1 ändern. Nun habe ich mich durchgelesen und es stehen soviel Sachen, dass ich kein Überblick mehr habe. Hätte ich die lohnsteuerklasse zu Jahresbeginn schon wechseln müssen? Kriege ich jetzt Schwierigkeiten?

Danke schon mal im voraus für die Antwort

Schöne grüße

B. Sabine

Hallo Sabine,

die Steuerklasse kann mit Beginn des Trennungsjahres gewechselt werden. Eine Zusammenveranlagung ist allerdings im Kalenderjahr der Trennung noch möglich, erst im darauffolgende Jahr muss dann der Wechsel der Steuerklasse vorgenommen werden. Insofern haben Sie alles richtig gemacht.

Ihr Scheidung.org-Team

Am 1.Februar 2017 endet unser Trennungsjahr. Meine Ex-Frau hat die letzten Ehejahre kein Einkommen bezogen und erhält seit Februar 2016 lediglich Trennungsuterhalt von mir. Unser Kind lebt bei mir. (Kindesunterhalt von ihr haben wir mit dem Trennungsunterhalt verrechnet)

Noch bin ich Steuerklasse 3 und sie Klasse 5. Ab dem 1.2.2017 werden sich unsere Steuerklassen ändern (ich -mit Kind in 2, und sie?) wird dann auch der Trennungsunterhalt für sie (bis zur Scheidung) auf meinem dann durch geänderter Besteuerung geringerem Nettogehalt neu berechnet?

Hallo,

Ihre Noch-Frau wird dann wohl in Steuerklasse 1 eingruppiert. Der Trennungsunterhalt sollte nach dem Wechsel der Steuerklassen neu berechnet werden.

Ihr Scheidung.org-Team

Mein Exmann und ich sind jetzt seit März 2012 geschieden. Er hat danach nach Aufforderung vom Gericht die Steuerklasse gewechselt. Habe ich die dann automatisch auch gewechselt ? Eigenständig habe ich es nicht ausgeführt, bis 2013 war ich in Elternzeit und habe dann über das Arbeitsamt eine finanzierte Ausbildung gemacht. Jetzt habe ich meinen ersten Arbeitsvertrag unterschrieben und frage mich ob ich noch Steuerklasse 5 bin oder weil mein Exmann damals gewechselt hat in Steuerklasse 2 gerutscht bin. Das in unserer gemeinsamen Zeit entstandene Kind lebt bei mir, deswegen steht mir ja die Steuerklasse 2 zu.

Muss ich das jetzt noch selber beantragen?

Danke schonmal für eine Antwort.

J. Koch

Hallo Frau Koch,

ein Steuerklassenwechsel findet in diesen Fällen in der Regel automatisch statt. Wenden Sie sich dennoch an das zuständige Finanzamt. Denn Sie sind verpflichtet, den Steuerklassenwechsel zu vollziehen. Auch können Sie nicht davon ausgehen, dass ein „automatischer“ Steuerklassenwechsel zu Ihren Gunsten in die Klasse 2 erfolgt.

Ihr Scheidung.org-Team

Mein noch man wollte schon vor dem trennungsjahr dass ich die Lohnsteuer Klasse aendere dass heisst ich vorher 3. Und er 5 .darauf drängte er auch jetzt im trennungsjahr . also hab ich dies veranlasst dass ich 4 und er 4 hat . AS geschah durch einen Antrag steuerklassenwechsel vom Finanzamt ‚den dann beide unterzeichnen mussten .willigte mit seiner Unterschrift dem Wechsel zu? Zwei nu kam ein schreiben seine Anwaltes das dies nicht rechtens sei. Meine Frage. : willigte er durch seine Unterschrift zu? Was für vor beziehungsweise Nachteile hab ich nun ? Ist die von meinem Mann geleistet Unterschrift rechtens ?

Hallo Brigitte,

bitte wenden Sie sich Ihrerseits an einen Anwalt. Wir können keine Rechtsberatungen geben.

Ihr Scheidung.org-Team

Hallo,

würde ich nach der Scheidung bis zum Jahresende in der Lohnsteuerklasse drei bleiben wenn meine Exfrau von fünf in die eins geht ?

Vielen Dank

Ralf

Hallo Ralf,

der Wechsel der Steuerklasse kann regelmäßig nur gemeinsam erfolgen und wird nach der Scheidung verpflichtend. Besprechen Sie Näheres dazu mit Ihrem Finanzamt.

Ihr Scheidung.org-Team

Hallo,

Die von meinem neuen Partner getrennt lebende Frau hat vor 8 Monaten ihre lohnsteuerklasse ohne sein Wissen von 5 auf 1 gewechselt! Auf seiner Gehaltsabrechnung steht immer noch Klasse 3! Welche Folgen kann das jetzt auf seine Steuererklärung haben oder sonstige folgen?!

Lieben Dank Daniela

Hallo Daniela,

Ihr Mann sollte sich an das zuständige Finanzamt wenden. Auch kann die Frau bei Schäden möglicherweise belangt werden, da ein Wechsel der Steuerklasse in der Regel nur mit Zustimmung des Ehepartners erfolgen kann. Ein Anwalt berät Sie hierzu gerne.

Ihr Scheidung.org-Team

Sehr geehrte Damen und Herren

Von wo bekomme ich den Antrag Steuerklassenwechsel mit halben Kind von Steuerklasse 5 auf 1…

Mfg

Michael S.

Hallo Michael,

wenden Sie sich an das zuständige Finanzamt.

Ihr Scheidung.org-Team

Hallo,

meine Frau und ich leben seit einem Jahr getrennt. Wir teilen uns das gemeinsame Sorgerecht der beiden Kinder 4 und 9 Jahre. Meine Frau möchte die Steuerklasse 2 beantragen. Muss ich zustimmen, wenn es dabei um den Hauptwohnsitz der Kinder geht, die bei mir weiterhin gemeldet bleiben sollen?

Danke im Voraus

Stefan W.

Hallo Stefan,

eine Zustimmung ist prinzipiell freiwillig. Besprechen Sie die Situation mit Ihrer Frau und suchen Sie eine gemeinsame Lösung.

Ihr Scheidung.org-Team